需求回暖 价格承压——上半年我国医药出口情况分析

- 2024-09-08 15:42

- 作者:于盟

- 来源:中国医药报

在经历了2022、2023年连续两年出口额下降后,今年上半年,我国医药产品出口额近三年来首次实现正增长。

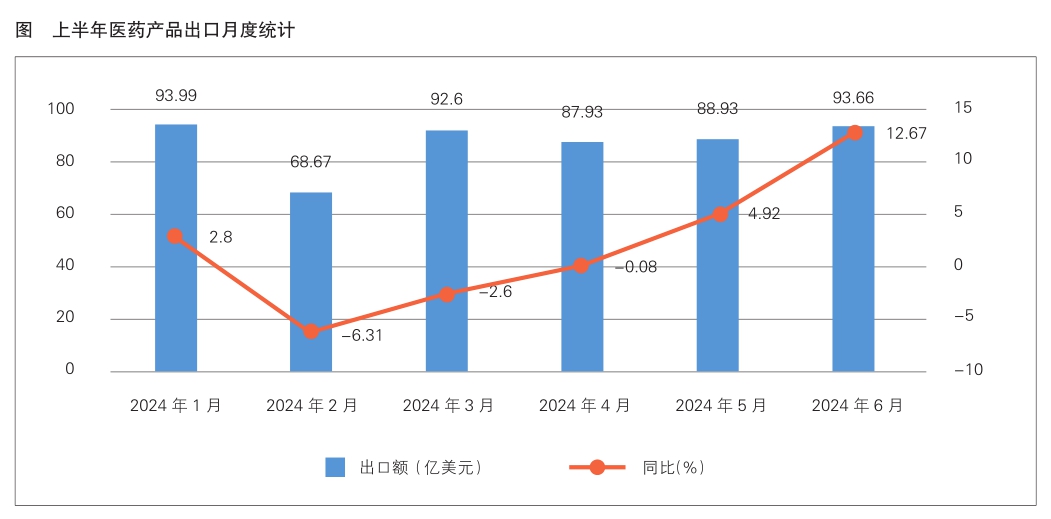

据海关数据(下同),2024年1—6月,我国医药产品进出口贸易总额977.55亿美元,同比下降1.76%。其中,进口额451.76亿美元,同比下降5.76%;出口额525.79亿美元,同比增长1.96%。

受外部需求下降、海外客户库存积压、价格下行、疫情期间出口高基数等多方面因素的影响,2023年我国医药产品出口额同比下降20.7%,创下历史降幅最高值。2023年末,随着海外客商疫情积压库存的逐步消化,疫情对医药产品出口的影响已接近尾声,2023年前三季度出口同比降幅分别为31.42%、19.81%、18.71%,到第四季度降幅缩至8.47%,大部分医药产品出口逐步恢复到了疫情前的状态。

今年以来,医药产品出口继续恢复性增长,单月出口额同比增幅不断提高,6月份出口同比增幅超过10%。

出口额恢复增长的背后,大宗原料产品价格依然处于下行通道。占我国医药产品出口额40%的西药原料,上半年出口平均价格下降18.9%;占中药产品出口额接近60%的植物提取物,出口价格下降28.9%;医疗器械产品中,保健康复用品单价下降14.7%,医用敷料单价下降12%,医院诊断与治疗产品单价下降5.3%,口腔设备与材料单价下降1.6%,只有一次性耗材单价上升3%。

由此可见,出口额的增长大都由出口数量增长而带动,这显示了海外市场需求虽然回暖,但国际市场竞争更趋激烈,购买力也在下降。在日趋复杂的国际政治经济环境下,我国医药产品出口仍将面临巨大压力。

重点产品出口情况

中药类

上半年,中药类产品出口额26.57亿美元,占医药健康产品出口比重5.05%,同比下降6.99%。下降的主要原因是,占比56.08%的植物提取物出口额同比下降14.28%。1—6月,植物提取物出口额14.92亿美元,出口量增长20.6%,出口单价则下降28.9%,呈现低价竞争、以价换量的出口态势。

西药类

上半年,西药类产品出口额269.37亿美元,占比51.23%,同比增长1.91%。

其中,西药原料出口额213.43亿美元,微增0.13%,实现了转负为正。增长主要由出口量带动——原料药出口量同比增长23.4%,但平均价格下降18.9%。氨基酸及其衍生物类、激素类、维生素类、抗生素类等大宗原料药出口量均有不同程度的增长,需求不断回升,同时价格也有不同程度的下跌,但较2023年的下降幅度有所收窄。

上半年,西药制剂出口额35.24亿美元,同比增长14.61%,出口量增长14.8%,单价同比微降0.2%。其中,激素类药品出口额同比大幅增长62.22%,抗感染类、青霉素类、头孢菌素类、维生素类药品出口额均有所增长。此外,生化药出口额20.71亿美元,同比增长1.32%。

医疗器械类

上半年,我国医疗器械出口额为229.76亿美元,同比增长3.12%。除医用敷料外,其它产品出口额均有所增长。医用敷料出口额下降9.81%,主要因其平均价格下降12%所致。医院诊断与治疗产品出口额占比最高,为45.24%,同比增长2.5%。

出口市场结构情况

从出口市场看,上半年,欧盟、美国、东盟继续为我国医药产品出口前三大目的地,其中欧盟占比提高了3个百分点,“一带一路”沿线市场占比稳定增长。

美国、印度、日本、德国、韩国为我国医药产品前五大出口国家,对美国、韩国、荷兰、巴西等国出口实现正增长。

中药类出口前五大市场为欧盟、美国、东盟、日本、中国香港。上半年,中药类产品对欧盟、美国出口额分别增长14.8%、19.98%,对东盟、日本、中国香港出口额则分别下降25.71%、3.52%、55.28%。

从西药原料出口来看,上半年,欧盟、印度、拉美、东盟、美国、日韩是主要出口区域,合计占比达到80%,其中东盟、韩国的出口占比有所提高。分国家来看,印度依然是我国原料药出口第一国家,占我国原料药出口的14.5%,上半年原料药对印度出口额31亿美元,同比下降3.8%,出口数量同比增长13.3%,单价同比下降15.5%。

西药制剂出口市场方面,欧盟、美国、非洲为前三大出口目的地,上半年出口额均有增长。欧盟市场,出口额为12.78亿美元,占比36.27%,同比增长50.5%;北美市场,2023年我国西药制剂对其出口额同比下降1.3%,今年上半年出口额恢复至增长3.5%。此外,非洲市场一直是我国制剂产品出口主要市场,上半年出口额3.55亿美元,占比10.07%,同比增长5.3%。

医疗器械类出口市场方面,上半年,美国依旧为我国医疗器械第一大出口市场,出口额同比微增4.5%;对欧盟出口额48.84亿美元,同比增长7.22%;对拉美出口额增长18.04%,同比增长9.3%;对日本出口额13.31亿美元,同比下降9.58%。

医药外贸挑战与机遇并存

2024年,全球市场环境仍充满复杂性和不确定性。

首先,多个国际机构预测,今年世界经济和贸易增长整体上不如新冠疫情前,外需增长预期放缓。尤其是过去几年美元持续加息,导致新兴市场货币大幅贬值,部分国家外汇储备不足,支付能力出现问题。根据中国出口信用保险公司发布的“2024中国生物医药中小微外贸企业出口风险指数”,东南亚、东北亚医药产品市场整体信用风险较低;中东、拉美、非洲市场,受部分医药买方企业拖欠款项等风险因素拖累,呈较高的信用风险。

其次,地缘政治冲突加剧、贸易保护主义导致全球贸易不确定性增加。俄乌战争、巴以冲突带来一系列影响。例如:目前一些企业对俄业务出现收汇难现象,俄罗斯境内资金无法顺畅付款到我国;因红海航道危机,4月份以来全球航运价格和集装箱费率再次大幅提高;5月,美国开始在原有对华301关税的基础上,进一步对从中国进口的口罩、医用手套、注射器和针头等产品加征关税,后续将影响相关企业在美国的市场份额。

此外,新冠疫情后,全球各国更加重视公共健康领域的本地化建设,医药产业链、供应链本土化趋势明显,全球供应链格局正处于重塑阶段。比如,2020年上半年,印度出台系列原料药产业支持政策,扩大原料药产业园建设,促进印度制药业所需的关键起始原材料、医药中间体和原料药的国内自主生产,并给予厂房建设及后续销售补贴。受此影响,部分印度企业加大了原料药产业链建设。此外,不少国家也出台了医疗器械和西药制剂本地化生产的支持和鼓励政策。

尽管面临各种各样的问题,但我国医药外贸的传统优势仍在,韧性十足,国家稳外贸政策行之有效;我国医药产业具有完整的产业配套体系,供应链、产业链优势明显,很多产品在国际市场具有不可替代性。

本土医药企业也在不断提升国际化理念,重新梳理自身核心竞争力和发展战略,加强客户关系和产业链合作紧密度,由单品出海走向产业链出海。例如,利用原料药优势,拓展制剂出口,形成“API+ANDA”一体化出海模式;合作方式上,从单纯的贸易往来,转向选择参股海外企业,在海外设立办事处、子公司、建厂等;同时提高本地化建设水平,实现从“中国制造-供应全球”到“全球制造-供应全球”的转变;在市场选择上,采取多元化策略,更加重视“一带一路”沿线新兴市场的开拓。

此外,近些年随着医药产业技术升级,我国创新药械水平不断提高,且具有质优价平的特点,对于“一带一路”沿线市场来说,这些创新药械可负担性强、更具有市场竞争力,未来市场空间广阔。例如,多家中国药企自主研发的“广谱”抗癌药PD-1抑制剂,其价格低于跨国公司同类药物,能够更好地去填补新兴市场未被满足的临床需求,并赢得市场回报。

(作者:中国医药保健品进出口商会 于盟)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:陆悦)

分享至

右键点击另存二维码!

-

为你推荐