2024年我国医药工业经济运行情况分析

- 2025-03-28 16:16

- 作者:

- 来源:中国医药报

2024年是实现“十四五”规划目标任务的关键一年,面对复杂严峻的经济形势,国家部署出台了一揽子增量政策,国民经济运行总体平稳。医药工业主要经济指标持续回升,和2023年相比降幅显著收窄。全行业积极应对市场环境变化,加快结构调整,新增长动能加速壮大,高质量发展取得新成效。

主要经济指标“回暖”

根据国家统计局数据,2024年规模以上医药工业增加值同比增长3.4%;规模以上企业实现营业收入29762.7亿元,同比持平;实现利润4050.9亿元,同比下降0.9%。3项指标增速一正一平一负,好于2023年的均为负增长。与全国工业相比,工业增加值、营业收入的增速分别低于全国工业整体增速2.4个百分点、2.1个百分点,利润增速高于全国工业2.4个百分点。从月度走势看,工业增加值、营业收入的增速持续上行,利润增速震荡上行。

分子行业看(详见表1),化学原料药、医疗仪器设备及器械两个子行业营业收入和利润实现双增长;中药饮片、生物制品、药用辅料及包装材料等3个子行业利润为负增长;化学制剂、中成药、制药专用设备等3个子行业营业收入和利润均为负增长。

综合分析,影响医药行业经济指标的因素如下。

一是新增长动能加速壮大。近年来纳入医保目录的新产品不断增多,创新药、生物类似药等产品销售增长。国际授权合作显著提升了一些创新药公司的营业收入和利润水平。

二是医药出口恢复增长。2024年,规模以上企业实现出口交货值3674.6亿元,同比增长9.2%,高于全国整体增速4.1个百分点;医疗仪器设备及器械、生物制品、卫生材料及医药用品3个子行业出口交易货值实现两位数增长,部分化学原料药价格复苏,化学制剂出口交易货值也保持小幅增长,为行业经济指标贡献了增量。

三是部分细分领域表现突出。如流感治疗相关药物、部分大宗抗生素原料药、血液制品等,受疾病流行情况和市场影响,销售增长明显。中药饮片、医疗设备营业收入实现较好增长。

四是药品价格下行明显。2024年,第九批国家组织药品集采开始执行,中成药集采陆续落地,从国家集采到地方联盟集采,药品、医用耗材集采范围持续扩大、种类增多,新进品种和接续品种都出现不同程度价格下降。“四同药品”价格治理、药品比价政策和院外药品价格管控政策使很多药品价格进一步下调。

五是部分细分领域竞争激烈。化学原料药整体供过于求;仿制药获批数量大幅增长,纯B证企业数量持续增多,仿制药市场竞争加剧;生物制品领域,疫苗受需求不振、价格竞争等因素影响,整体销售和盈利能力下降明显;中药饮片生产成本上升,一批从事呼吸系统疾病用药生产的中成药企业销售额同比大幅下滑。

六是市场竞争压力向产业链配套传导。调研显示,面对市场的不确定性和竞争内卷,企业普遍实施降本增效,减少资本性支出,控制人工成本,很多研发型企业缩减研发投入,也导致医药外包服务(CXO)、制药设备等领域企业营业收入下滑严重,合同研发生产组织(CDMO)企业开工率不足。

政策推动产业发展

党的二十届三中全会审议通过的《中共中央关于进一步全面深化改革 推进中国式现代化的决定》,在医药卫生领域提出多项重要措施,涵盖健全因地制宜发展新质生产力体制机制、推动技术突破和产业升级、支持医药科技创新等多方面,为医药产业高质量发展指明了方向。

国家和地方实施一系列刺激经济增长政策。发行超长期国债,促进投资和消费,推动医疗卫生领域设备更新,为医药产业高质量发展注入新动能。2024年7月,国务院常务会议审议通过了《全链条支持创新药发展实施方案》,提出要全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。

深化医改稳步推进。《深化医药卫生体制改革2024年重点工作任务》聚焦“三医”协同发展。2024年国家医保药品目录调整完成,新增91种药品。第十批国家组织药品集中带量采购结果出炉,62种药品采购成功。国家医保局加强药品价格治理,发布了《关于促进同通用名同厂牌药品省际间价格公平诚信、透明均衡的通知》,推动省际间药品价格更加透明均衡;推出按病组(DRG)和病种分值(DIP)付费2.0版分组方案等医保支付方式的改革措施,以提高医保基金的保障能力。此外,国家卫生健康委公示《第五批鼓励研发申报儿童药品清单》,引导企业开展相关产品研发。

药品审评审批制度不断完善。国务院办公厅发布《关于全面深化药品医疗器械监管改革促进医药产业高质量发展的意见》,对支持药品医疗器械研发创新、提高药品医疗器械审评审批质效等提出具体要求。国家药监局印发《优化药品补充申请审评审批程序改革试点工作方案》,明确有条件的省级药监部门提供前置服务,缩短企业需要核查检验补充申请的技术审评用时;就《关于加强药品受托生产监督管理工作的公告(征求意见稿)》面向社会公开征求意见,旨在加强对B证企业和委托生产的监管;部署生物制品分段生产试点工作,遴选符合要求的企业开展生物制品分段生产试点。

医药领域合规持续推进,力度大、覆盖面广,净化了行业生态。2024年,国家药监局就《关于对药品、医疗器械质量安全内部举报人举报实施奖励的公告(征求意见稿)》《医药代表管理办法(征求意见稿)》等向社会公开征求意见,旨在强化医药企业合规管理,规范医药代表行为,提升行业的专业性和规范性。国务院反垄断反不正当竞争委员会发布《关于药品领域的反垄断指南》,从制度上规范行业竞争秩序。

创新成果涌现

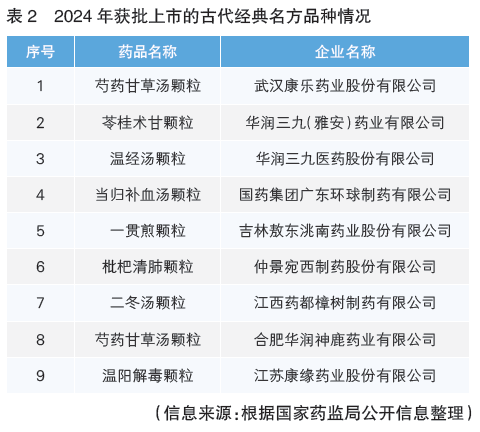

2024年,我国获批上市的国产创新药中,化学药占比过半,治疗领域以肿瘤药为主。从企业主体看,传统大型制药企业占比更大,正大天晴有4个创新药获批、海思科有2个创新药获批。此外,2024年共有9个古代经典名方品种获批(详见表2)。

技术创新性强的产品增多。依沃西单抗是全球首个PD-1/VEGF双抗;戈利昔替尼胶囊是淋巴瘤领域高选择性JAK1抑制剂;妥拉美替尼胶囊是国产首个MEK抑制剂;富马酸安奈克替尼胶囊是国产首个针对ROS1阳性NSCLC的靶向药;注射用芦康沙妥珠单抗是全球第二个TROP2靶点ADC,也是我国首个国产TROP2靶点ADC。此外,新增2个IL-17A单抗和1个的IL-4R单抗;2个CAR-T产品、2个肺癌领域EGFR-TKI药物。这些产品的上市有利于提升临床用药水平。

跨境技术授权活跃。据不完全统计,2024年中国医药工业领域共完成约150项跨境交易合作,其中License-out交易约110项,总金额超过500亿美元,首付款超过40亿美元。重磅交易数量和金额增长明显,其中单个项目总额超10亿美元的有21个。从药物类型来看,交易热点集中在双抗类药物、ADC、核酸药物、多肽药物、小分子药物等领域。从交易结构看,除了授权给境外大型制药企业外,境外资本参与的NewCo交易模式成为重要出海策略。国产创新药凭借高价值、高效率和成本优势融入全球市场,已成为全球医药开发体系的重要供给方,日益得到国际市场的认可。在整体投融资形势严峻的背景下,License-out交易为国内创新药公司提供了重要的资金来源。

仿制药上市申请和获批数量继续大幅增长。面对仿制药竞争压力,一批企业积极开发首仿药、难仿药等高端产品,优化产品结构。但也有大量企业为了抓住集采机遇,实现规模效应,继续开发竞争较为激烈的仿制药。

创新医疗器械获批数量持续增长。根据《2024年度医疗器械注册工作报告》,2024年,国家药监局共批准创新医疗器械65个,获批数量再创历史新高。获批产品主要集中在植介入产品、高技术含量的检测试剂、人工智能医疗器械等高端领域,为临床提供了更多治疗选择,更好地满足了人民群众使用高水平、高质量医疗器械的需求。国产医疗器械品牌的市场份额逐步提升,部分产品已经处于领先地位。

产品出海势头强劲

继2022、2023年连续两年医药产品出口额出现负增长后,2024年医药产品出口企稳回升:规模以上医药工业企业实现出口交货值3674.6亿元,同比增长9.2%。根据中国医药保健品进出口商会统计数据,2024年医药产品出口额1079.6亿美元,同比增长5.9%。其中,化学原料药出口增长5.1%,医疗器械出口增长7.3%,对整体出口恢复增长起到重要作用;化学制剂、一次性耗材等产品出口较快增长,为整体出口贡献了增量。

医药企业全方位拓展海外市场。在化学原料药方面,2024年共有280余家企业的613个化学原料药品种获得美国食品药品管理局(FDA)原料药药物主文件(DMF)备案,约占FDA DMF备案总数的40%。在仿制药方面,共有28家企业获得FDA的79件新药简略申请(ANDA)批文(75个品种),剂型以注射剂为主。我国复杂制剂在美国上市增多,2024年恒瑞医药在美国获批上市3个复杂制剂首仿药,包括注射用紫杉醇(白蛋白结合型)、他克莫司缓释胶囊、布比卡因脂质体注射液;立生医药的富马酸福莫特罗吸入溶液、绿叶制药的棕榈酸帕利哌酮缓释混悬注射液先后获得FDA批准上市。

高附加值产品出海热度提高。在创新药方面,2个创新药获得FDA批准上市,为百济神州的替雷利珠单抗和贝达药业的恩沙替尼;3个创新药获得欧洲药品管理局(EMA)批准上市,为基石药业的舒格利单抗、亿帆医药的艾贝格司亭α注射液、和黄医药的呋喹替尼;海和药物的谷美替尼在日本获批上市;还有多个创新药处于国际多中心临床后期或药品上市许可(NDA)阶段。在生物类似药方面,齐鲁制药的雷珠单抗、百奥泰的托珠单抗先后在欧盟获批上市,复宏汉霖的曲妥珠单抗在美国获批上市,加快了生物类似药的国际化步伐。

企业承压前行

在行业整体增长放缓、利润下降的背景下,企业经营普遍承压。据统计,2024年规模以上医药工业企业中亏损企业占到27.5%,同比增长11.5%,但亏损总额同比收窄6.5%。根据A股上市公司2024年前三季度财报信息综合来看,产品组合较为丰富的综合性大企业,特别是仿创结合企业,多数保持了较好增长;产品结构相对单一的原料药企业、仿制药企业,受核心产品竞争和集采的影响,业绩分化严重;中药领域,利润下滑的企业数量多、金额大。

多数跨国药企在中国市场的销售收入保持增长。2024年,阿斯利康在中国实现销售收入64亿美元,同比增长11%;诺和诺德、礼来、诺华在中国的业绩也实现两位数增长。数家跨国药企加大了在中国的投资力度,阿斯利康在无锡、青岛新建小分子药和气雾剂生产基地,投资11.75亿美元;赛诺菲在北京投资10亿欧元新建胰岛素生产基地;诺和诺德、礼来、诺华也分别在天津、苏州、浙江海盐扩建或新建生产基地。在医疗器械领域,西门子、通用医疗、美敦力也持续加大在中国的投资,全球医疗器械前30大制造企业中,已有26家在中国设有工厂或研发中心,中国已成为全球市场的重要生产供应基地。

投融资环境进一步趋冷。受资本市场环境变化、行业竞争和政策调整的影响,A股和港股医药板块估值持续下降,处于历史较低水平,2024年医药生物指数累计下跌14.3%,跑输沪深300指数29个百分点,在各行业中排名处于底部。2024年,医药工业领域在一级市场共完成VC/PE投融资项目约370个,累计金额约368亿元,同比显著下降;二级市场方面,只有15家医药工业企业在A股、港股或美股上市,总计募集资金约60亿元,较上年明显缩减。随着IPO政策大幅收紧,研发型中小企业发展面临巨大经营压力。

企业并购和商务合作增多。2024年规模较大的企业并购项目包括:华润三九控股天士力,中国生物制药控股浩欧博等;数起基于创新产品的外资并购,如诺华集团收购信瑞诺医药、Nuvation收购葆元医药、Genmab收购普方生物等。企业间的商务合作活跃,围绕创新产品,一些Biotech公司与市场拓展能力强的企业纷纷建立合作关系,如科济药业、基石药业、奥赛康药业分别将获批新药的销售许可给华东医药、艾力斯、信达生物等。

区域发展升级

据统计,2024年有11个省(区、市)医药工业营业收入实现正增长,其中新疆、内蒙古增速达到两位数;有10个省(区、市)医药工业利润实现正增长,其中山西、新疆、浙江、广西、陕西、黑龙江实现两位数增长。新疆、黑龙江、浙江、江苏、湖南营业收入和利润实现双增长。江苏、广东、山东、河南、浙江、上海营业收入超2000亿元。但也有个别省份营业收入和利润均为负增长,稳增长面临较大压力。

2024年,我国多地出台政策措施支持医药工业全链条发展,为医药工业创新转型提供了有力支持。江苏医药工业体量大、引擎强,营业收入超4000亿元,获批国产新药32个,均位列全国第一,江苏省内头部企业创新药销售占比持续提升。北京、上海、广东、山东、浙江、湖北等省(区、市)分别出台推动医药产业高质量发展的政策文件,提出多项举措鼓励研发创新和临床使用,营造良好发展环境。新疆、内蒙古、黑龙江等省(区、市)虽然医药工业整体规模不大,但依靠自身优势积极承接产业转移,呈现高速增长态势。

抓机遇迎挑战

展望2025年,医药工业在复杂的市场环境和政策背景下,机遇与挑战并存。

主要机遇是,新医保目录实施、门诊统筹共济和处方流转、“双通道”政策、互联网医疗、医保基金和医药企业直接结算等,将释放更多的市场潜力;国家和地方加大对创新药发展的支持力度,如“重大新药创制”专项接续实施,制定丙类医保目录为商业保险纳入创新药创造条件;医疗设备更新政策实施等新热点创造新的需求;人工智能提升医药研发效率、供应链国产化步伐加快,可为医药工业增长注入动力。

主要挑战是,新一批集采落地执行、集采扩面给企业带来持续的价格压力;医保控费政策影响药品终端销售增长;医药投融资环境短期内仍不乐观,全行业研发投入面临下滑;连续多年大规模投资“过热”积累的矛盾需要化解,全产业链仍面临激烈竞争。国际市场也面临诸多挑战,全球经济不确定性增加,美国对中国商品加征关税;一些欧美企业调整供应链布局,提高非中国供应商的采购比重;印度实施生产关联激励计划(PLI),减少对中国原料药的进口,加剧了化学原料药的国际竞争。

基于以上分析,预计2025年我国医药工业仍面临不少挑战,需要医药企业发挥主观能动性,提升运营效率、避免内卷式竞争、加快技术进步和创新产品产业化、积极拓展国际市场,通过并购重组优化资源配置,发掘内生动力和活力,实现全行业营业收入、利润双增长,为“十五五”恢复稳定增长和高质量发展创造良好条件。

(中国医药企业管理协会供稿)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘鹤)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐