业绩拐点已现 后续行情可期 ——A股医药生物行业上市公司2023年年报分析

- 2024-05-30 09:39

- 作者:杜向阳

- 来源:中国医药报

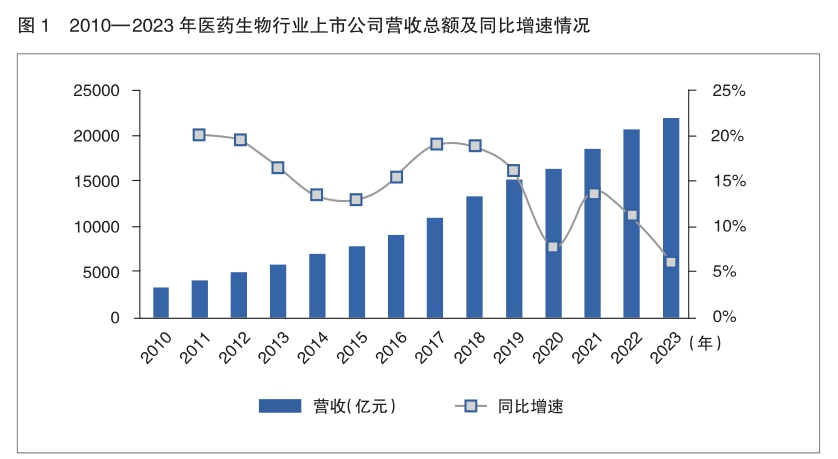

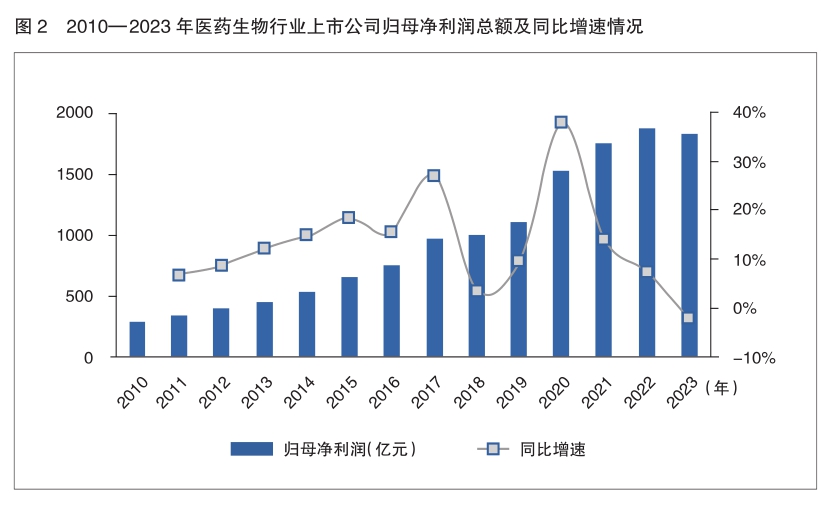

近期,A股医药生物行业上市公司先后公布了2023年年报。笔者统计了314家医药生物上市公司年报(包含科创板),主要剔除了2022—2023年提取巨额商誉减值损失的公司、ST类公司和2023年上市的公司。314家公司2023年营收总额为21785.8亿元,同比增长6%;归母净利润为1815.9亿元,同比下降2.4%;扣非归母净利润为1674.7亿元,同比下降0.9%。其中,2023年收入实现正增长的公司有202家,占比64%;归母净利润正增长的公司有178家,占比57%。

从收入端来看,2023年医药生物行业各子板块中收入占比最大的为医药分销板块,占比高达38%;占比排名并列第二的为药品板块和中药板块,均为16%。从利润端来看,2023年医药生物行业子板块中利润占比最大的为药品板块,占比高达22%;占比排名第二、第三的为中药板块、医疗器械板块,分别占比21%、19%。

药品 2023年,药品板块收入为3488亿元,同比增长4.6%;归母净利润为402.3亿元,同比增长7.7%;扣非归母净利润为365.7亿元,同比增长11.2%。受外部环境影响,该板块2023年下半年收入同比略有下降,但受益于销售费用率降低,盈利能力稳中有升。随着集采、国谈等“政策底”显现,以及新冠疫情影响消除,降本增效成为药企经营主旋律。2024年,国家从政策层面“全链条”支持创新药研发,持续强调以临床价值为导向、以患者获益为核心的药物研发。同时,国产新药海外放量验证全球市场潜力,Lisense-out与自主出海渐入佳境。建议持续关注临床数据优异的Ⅲ期临床试验品种和具有丰富出海管线的企业,以及已上市品种的商业化预期。

医疗器械 2023年,医疗器械板块收入为1706亿元,同比下跌5.0%;归母净利润为340亿元,同比下跌14.4%。常规需求下降、医疗设备入院招标流程减缓,以及利润端基数较大导致医疗器械板块收入和利润均有承压。当前,各级医疗机构设备以旧换新需求摸排工作已完成,笔者预计,今年下半年开始,医疗设备以旧换新政策将会驱动影像设备需求。从控费政策看,DRG支付方式改革给国产医疗器械公司带来的机遇大于挑战。叠加医疗反腐和疫情防控政策的调整,医疗机构门诊量、手术量增长明显,需求逐步恢复。此外,国产器械的性价比得到全球认可,国内厂商积极开启国际化征途。《“十四五”大型医用设备配置规划》落地亦为医疗器械板块发展带来新机遇。最后,AI赋能的医疗影像及临床决策支持系统与病种质控方向预计也将迎来结构性机会。

中药 2023年,中药板块收入为3495亿元,同比增长6.3%;归母净利润为374.2亿元,同比增长28%;扣非归母净利润为341.4亿元,同比增长25.4%。该板块收入和利润均高速增长,主要在于感冒呼吸类用药在2023年上半年销售增速较好。从四费率(销售/管理/研发/财务费用率)来看,大部分进行改革的中药企业不断提质增效,费用率持续下行,带来整体利润率提升。

血液制品 2023年,血液制品板块(剔除华兰生物疫苗业务)收入总额约为232亿元,同比增长14.9%;归母净利润约为48亿元,同比增长6.4%;扣非归母净利润为46亿元,同比增长9.1%。供给面差异导致该板块2023年收入分化,国产血液制品利润率普遍提升,产品供给能力强、库存储备丰富的企业收入增长较快。从净利率维度看,在剔除非血液制品业务、资产/信用减值、投资/公允价值变动收益等因素影响后,上市公司的自产血液制品业务净利率均有不同程度提升,个别公司利润率下降主要受人民币汇率波动影响。

医疗服务 2023年,医疗服务板块收入为565.1亿元,同比增长27.6%;归母净利润为50.6亿元,同比大幅增长375.2%;扣非归母净利润为49.2亿元,同比大幅增长268.8%。总的来看,医疗服务板块修复业绩亮眼。眼科、口腔、体检等偏消费属性的赛道2023年表现优于肿瘤治疗、康复、综合医院等偏严肃医疗属性标的。笔者认为,在宏观经济环境的影响下,2024年医疗服务板块仍需等待机会,建议关注细分领域龙头。

零售药店 2023年,零售药店板块收入为1070.3亿元,同比上涨10.6%;归母净利润为46.9亿元,同比下滑2.9%;扣非归母净利润为46.2亿元,同比下滑1.5%。受高基数影响,零售药店板块2023年利润端增速放缓。展望未来,连锁药店步入“万店时代”,品类结构持续优化。疫情防控政策调整后,药店板块维持较高的门店扩张速度,大型连锁药店有望率先发力,引领行业复苏。政策监管和开店限制趋严,倒逼小连锁和单体药店逐步淘汰出局,留给大连锁更多收购空间和开店机会,中长期内行业集中度提升趋势不变。此外,DRG支付改革、“双通道”等政策加速处方药流向院外市场,零售药店处方药销售占比呈上升趋势。建议关注稳健的大型连锁药店。

医药分销 2023年,医药分销板块实现收入8383.7亿元,同比增长9.1%;归母净利润为149.5亿元,同比下降6.6%;扣非归母净利润为137.7亿元,同比下降1.1%。总的来看,该板块2023年业绩得到修复,收入表现较好。目前,医药分销板块估值处于历史低位,上下游产业链延伸是未来发展趋势,个股呈现结构性分化趋势。从上游产业链看,通过医药工业板块发力,实现“研-产-销”全产业布局;从下游产业链看,通过自建与收购实现零售药店市场的快速扩张。医药流通企业借助与医疗机构、药企的紧密联系,积极布局DTP药房,未来在承接处方药外流上具有核心优势。建议积极把握产业结构调整的机遇,关注业绩增速远超行业增速的企业。

疫苗 疫苗板块2023年收入为718亿元,同比增长14.2%;归母净利润为120.2亿元,同比下降16.7%;扣非归母净利润为116.7亿元,同比下降17.2%。利润端增速下滑主要是智飞生物九价HPV疫苗销售占比较高,其毛利率、净利率相对较低,以及万泰生物二价HPV疫苗/IVD业务下滑及新冠疫苗相关资产减值所致。受到医疗反腐、新生儿出生率下滑以及整体行业环境影响,大部分疫苗企业业绩有所下滑。但笔者认为,需求相对旺盛的九价HPV疫苗以及渗透率较低的带状疱疹疫苗后续放量节奏将逐渐恢复。具体来看,带状疱疹疫苗在我国50岁以上人群渗透率约为0.3%,提升空间巨大。在研管线方面,目前有10余款在研HPV疫苗品种,更多国产HPV疫苗预计于2025年后陆续上市。未来,重磅品种盈利能力在低基数情况下有望反弹。

医药外包(CXO) CXO板块2023年收入为908.9亿元,同比下降1.6%;归母净利润约为175.2亿元,同比下降19%;扣非归母净利润约为165.8亿元,同比下降13.8%。业绩增速放缓,商业化大订单逐步消化致使利润端整体承压明显。从盈利水平看,2023年CXO板块整体盈利能力稳定,高附加值订单以及企业业务能力提升使毛利率水平略有上升,经营效率、规模效应等有望拉动板块整体盈利能力持续提升。此外,全球医药研发投入稳健增长,CXO行业景气度或将持续。短期维度来看,国内新冠相关小分子药物CDMO订单不断,短期业绩基本兑现;海外产能转移趋势持续。中期维度来看,多肽类药物商业化在即,CDMO空间广阔;国内企业以小分子CDMO业务为主,大分子CDMO产能仍在追赶海外龙头。长期维度来看,AI技术在新药研发各阶段、多疾病领域广泛应用;细胞与基因治疗等新兴业务仍处于早期发展阶段,订单获取+研发端建设决定核心竞争力。

原料药 2023年,原料药板块实现收入988.8亿元,同比下降5.6%;归母净利润为84.3亿元,同比下降36.1%;扣非归母净利润为76.1亿元,同比下降38.8%。在行业去库存周期以及价格竞争影响下,该板块收入端增速下滑,利润端短期承压。随着外部环境压力缓解、行业竞争格局优化以及企业经营效率提升、费率下行、规模效应扩大,板块盈利能力有望提升。未来,优质公司产业能力升级,三条路径打开行业长期成长空间。一是“原料药+制剂”一体化巩固制造优势,制剂出口加速+集采放量打开行业成长空间。二是优异的市场端能力为原料药企业带来穿越周期属性的业绩弹性,CDMO业务步入产能释放周期。三是基于创新技术平台的高稀缺性、高壁垒业务有望打破周期属性,长期成长确定性高。

生命科学上游 2023年,生命科学上游板块收入为79亿元,同比下降18.3%;归母净利润为6.8亿元,同比下降57.1%;扣非归母净利润为3.3亿元,同比下降76%。收入下降主要是板块新冠相关产品2022年基数较高;利润下降主要是各企业加大研发费用投入、扩充品类,以及部分企业存在新冠相关产品资产减值。总的来看,生命科学上游国内市场需求疲软且仍未看到拐点,海外市场增速较快。未来,生物药市场规模的快速扩大,将会带动研发端、生产端生命科学试剂行业快速扩容。此外,政策导向下,创新是药企发展的必要条件,生命科学试剂行业的卖水人属性凸显,有望在行业发展路径中持续受益。

制药装备及耗材 2023年,制药装备及耗材板块收入总额为136亿元,同比上涨2.3%;归母净利润为10.6亿元,同比下降43.5%;扣非归母净利润为9.4亿元,同比下降43.7%。整体来看,该板块收入稳健增长,利润有所下滑。主要是受高毛利业务收入占比下降、行业竞争加剧等因素影响,相关公司毛利率端承压。值得关注的是,当前耗材板块覆盖项目持续增长,商业化项目或将拉动板块收入增长。(作者单位:西南证券)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐

-

5月份11家国内生物医药企业完成新一轮融资 早期融资占多数,涉及靶向蛋白降解药物等研发领域

今年5月份,共有11家生物医药企业完成新一轮融资。从融资轮次来看,早期融资(B轮之前)占比73%;从研究领域来看,融资涉及靶向蛋白降解药物、抗体药物、核药等多个药物研发领域。 2024-06-14 10:48 -

业绩拐点已现 后续行情可期 ——A股医药生物行业上市公司2023年年报分析

近期,A股医药生物行业上市公司先后公布了2023年年报。笔者统计了314家医药生物上市公司年报(包含科创板),主要剔除了2022—2023年提取巨额商誉减值损失的公司、ST类公司和2023年上市的公司。... 2024-05-30 09:39

互联网新闻信息服务许可证10120170033

网络出版服务许可证(京)字082号

©京公网安备 11010802023089号 京ICP备17013160号-1

《中国医药报》社有限公司 中国食品药品网版权所有